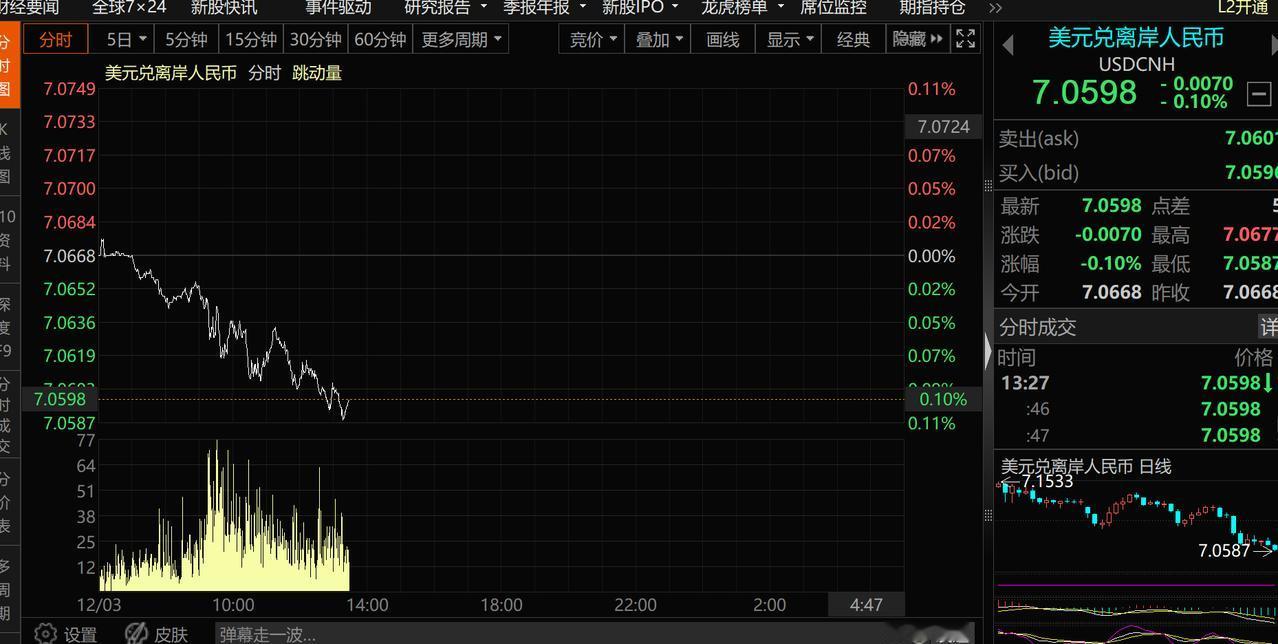

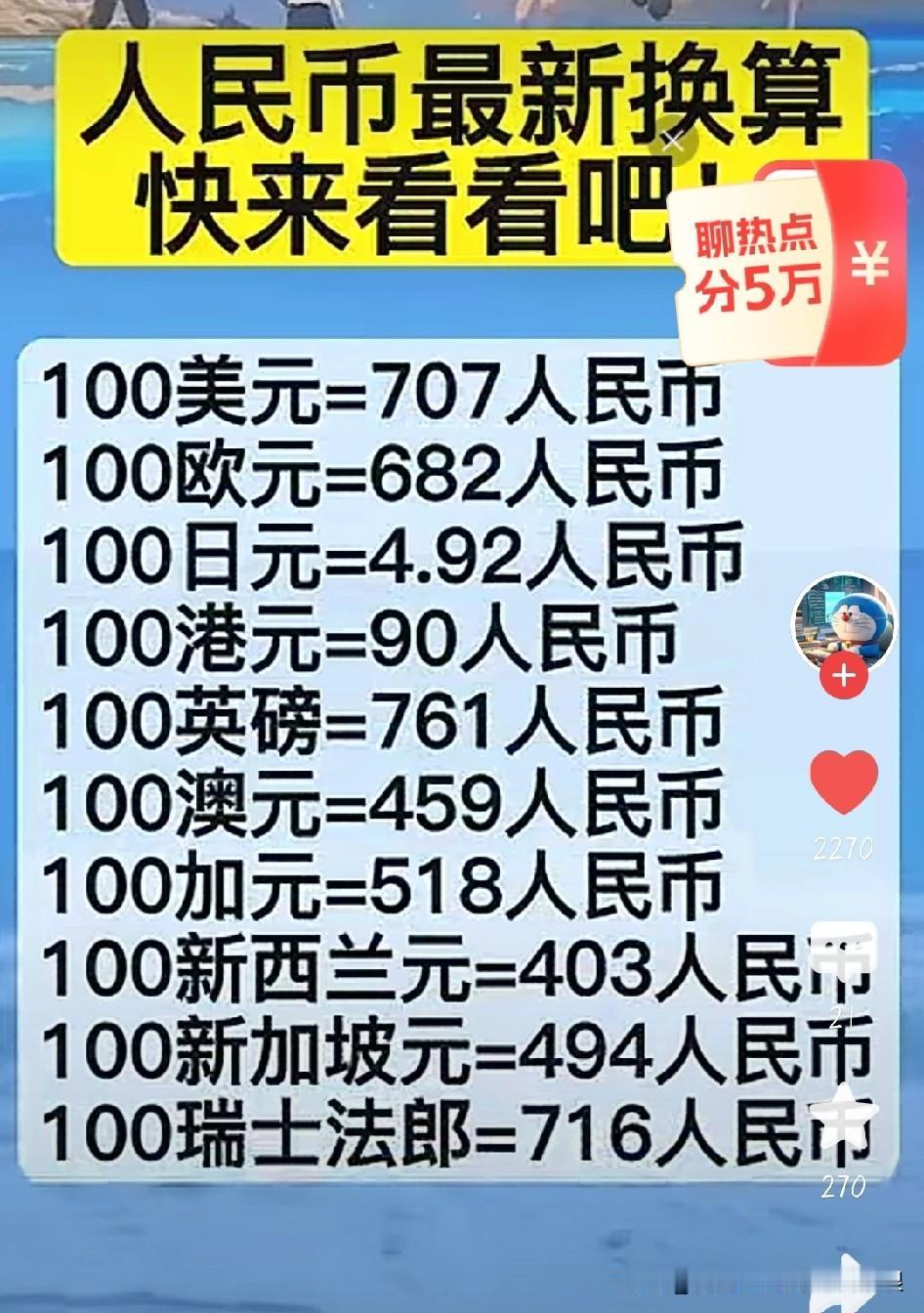

就在前天,日本正式,宣布了。12月1日,日本央行行长植田和男表示,本月18日、19日召开的下次货币政策会议“将对是否加息作出恰当判断”。这短短一句话,像块石头砸进平静的湖面,日元汇率瞬间跳涨,东京股市日经225指数却应声下跌2.3%——十年负利率的"舒适区",日本终于要被迫走出来了。负利率这根"拐杖",日本拄了整整十年,2016年安倍政府为了挽救停滞的经济,让央行推出这套激进政策,核心就是逼着老百姓少存钱多消费,赶着企业多贷款扩产,当时央行测算,只要把基准利率压到-0.1%,就能撬动万亿级的市场活力。刚开始确实有点用,2017年日本GDP增长1.9%,创下金融危机后的最好成绩,街头的"关店潮"似乎都缓了口气,可谁能想到,这根拐杖一拄就放不下,十年过去,不仅没让经济站起来,反倒把筋骨都熬得没了力气。时间一长,副作用全冒出来了,银行利润薄得像纸,三菱日联银行2024年净息差只有0.4%,相当于放出去100万贷款,一年利息收入还不够覆盖成本;三井住友银行更惨,净利润同比下滑18%,不得不关闭17家地方支行。为了活下去,银行开始向大客户收管理费,存1亿日元一年要交3万手续费,吓得不少企业干脆把钱转去海外——丰田汽车今年就将2000亿日元流动资金转移到新加坡分行。普通人更惨,存钱不仅没利息,连活期存款都要被薅羊毛,东京街头的老人偷偷把现金藏在地板下、衣柜里,邮局的现金提取量比十年前翻了三倍,大阪甚至出现专门帮人保管现金的"地下金库"业务,这种荒诞的场景,成了日本负利率时代最真实的写照。压垮骆驼的最后一根稻草,是日元跌得刹不住车,2025年以来,日元兑人民币汇率从0.052一路跌到0.045,12月3日收盘更是触及0.04537的低点,汇率雪崩直接引爆了进口成本危机,日本90%的能源依赖进口,日元贬值让液化天然气采购价同比上涨37%,家庭电费单每个月多掏2.8万日元;进口牛肉价格涨幅超45%,神户牛肉每公斤突破1万日元。超市里的大米、面粉价格轮番上涨,一瓶进口橄榄油从800日元涨到1200日元,连本土产的味噌都因为原料进口涨价而提价15%,主妇们拿着购物篮在货架前叹气,以前看不上的临期食品成了抢手货,乐天超市甚至专门推出"百元均一"应急商品区,每天开门就被抢空。更要命的是,美联储还在加息周期里,美日利差虽从十个月前的3.5%收窄至2.4%,但差距仍足以让资本疯狂外流,今年已有超过1.2万亿美元从日本股市和债市撤出,流向收益率更高的美国市场,日本央行不得不动用外汇储备干预汇率,今年已经花了超过3万亿日元,可效果就像往海里扔石头。最讽刺的是,就在经济焦头烂额的时候,日本还在疯狂砸钱搞军事扩张,2025年防务预算冲到11万亿日元,相当于GDP的2.1%,这些钱全靠发国债支撑。一边是民生领域缺钱,老人买不起处方药——厚生劳动省数据显示,今年需自费购买抗癌药的患者增加27%,孩子上不起私立学校,东京私立高中平均学费同比上涨8%。一边是军费像流水一样花出去,斥资84亿美元采购42架F-35B战机,在与那国岛建导弹基地耗资1200亿日元,部署射程1500公里的12式改进型岸舰导弹。这种本末倒置的操作,引发民众强烈不满,东京上月爆发"一亿人总罢工"抗议活动,要求削减军费补贴民生,经济政策也因此陷入更尴尬的境地——加息可能引发债务危机,不加息则汇率崩盘,怎么选都像是在赌国运。十年负利率把经济养得没了抵抗力,企业习惯了廉价资金,丰田、本田等大企业负债率均超过60%,民众依赖了宽松环境,45%的家庭没有任何储蓄,突然抽走这根拐杖,很可能摔得头破血流,野村证券报告预测,若加息至0.1%,将导致日本GDP增速下降0.3个百分点。可要是不抽,日元贬值的恶性循环只会越陷越深,进口通胀把老百姓的钱包掏空,最后还是得付出更惨痛的代价,这让人想起1990年泡沫经济破裂时的教训,当时央行过快紧缩政策导致经济陷入"失去的二十年",如今历史似乎在重演。植田和男在发布会上说"会作出恰当判断",可这个"恰当"二字背后,是无数家庭的生计和整个国家的经济前途。加息与否,都像是在走钢丝,左边是汇率崩盘的深渊,右边是债务爆炸的悬崖。更棘手的是,全球金融市场早已对日本加息预期产生反应,日元套利交易规模超8000亿美元,一旦政策转向,可能引发连锁反应冲击新兴市场。你觉得日本这次加息能救得了经济吗?还是会掉进更深的坑?评论区聊聊呗!