这个周末,房地产圈其实并不热闹。

房企层面,没有什么新的爆雷,也没有大规模重组的消息。媒体的注意力,更多集中在一件事上——央行再次出手,为商业地产“松绑”。

根据多家媒体报道,商业用房购房贷款首付比例,由原来的 50% 下调至 30%,创下近 20 年来的最低水平。

《中国房地产报》直接给出了一个非常“振奋人心”的标题——

《央行降低首付,商办地产进入全力突围时间》乍一听,好像商业地产终于等来了春天。

但问题是——

现在到底是楼市上行期,还是下行期?

如果是在上升周期,降低首付、放大杠杆,确实能刺激成交;

可如果是在下行周期,这种政策本质上是在干一件事:

鼓励普通人,在下跌趋势中加杠杆接盘。

这一步,是“救市”,还是“诱多”,值得我们好好聊一聊。

先说清楚概念。

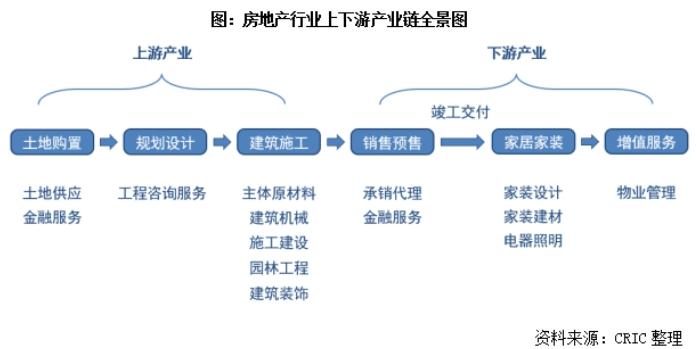

商业用房,并不是我们常说的住宅,它包括:

商铺写字楼商务公寓酒店商业综合体等经营性物业过去很长一段时间,商办地产的首付比例普遍在50% 左右,这一次一口气降了将近 20 个百分点。

按照官方口径,这样做有几个目的:

降低企业和个人的初始投资门槛激活中小投资者、初创企业加快消化存量商办库存听起来,每一句话都很合理。

但问题恰恰在于:

现在的商办地产,真的缺“需求”吗?

我们先看一组非常关键的数据。

根据国家统计局数据,截至2025 年 11 月末:

办公楼待售面积:5234 万㎡商业经营用房待售面积:1.4 亿㎡合计接近 2 亿㎡这是一个什么概念?

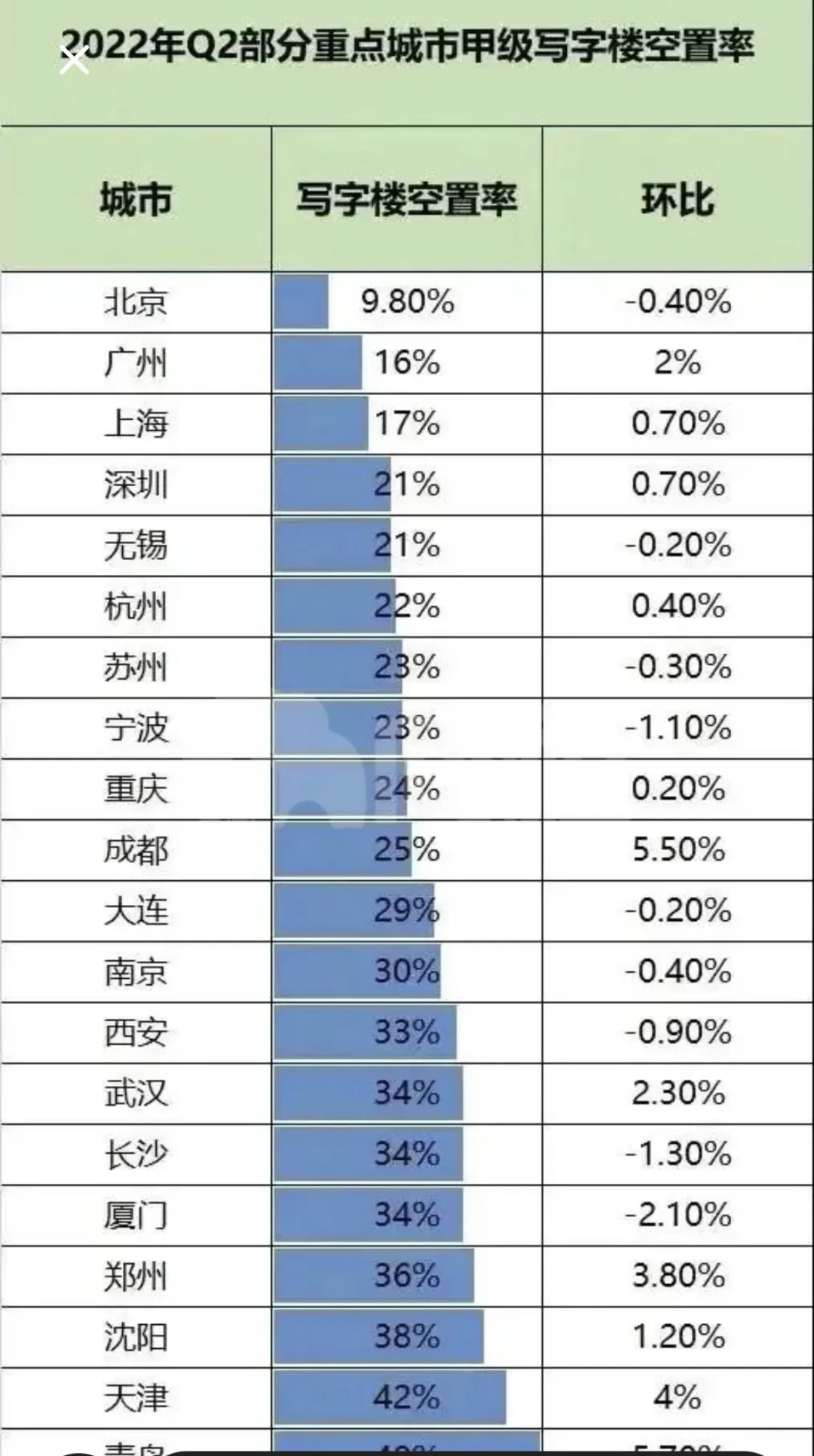

全国商办地产整体空置率超过 20%,

在北京、上海等一线城市,写字楼空置率普遍在15%–19%,

库存消化周期普遍需要 3–5 年。

👉注意,这还是在“不继续大量新增供应”的前提下。

但现实是——

供给并没有停。

很多人还在用过去的经验看写字楼市场,这是最大的问题。

疫情之后,全世界的办公模式都在发生变化:

远程办公混合办公压缩办公面积美国写字楼市场已经率先“爆雷”,大量核心区写字楼无人接盘。

而国内,其实正在走同一条路。

需求在减,供给却在加。

这意味着什么?

👉写字楼空置率,很难再明显下降。

五、广州、上海、北京:数据一个比一个吓人1️⃣ 广州:公寓去化周期高达 6 年以广州为例:

截至 2025 年,商服物业库存1430 万㎡,其中:

公寓库存:260 万㎡办公物业:497 万㎡商业物业:673 万㎡公寓去化周期高达 72 个月,也就是 6 年。

要知道,住宅去化周期只要超过 12–18 个月,就已经是高库存。

根据高力国际数据:

上海核心区写字楼空置率:20% 以内次核心区多个板块:超过 30%北滨江板块:空置率高达 56.8%一半以上的写字楼是空的。

物业公司都在亏钱,你指望房价怎么涨?

3️⃣ 北京:未来几年“天量供应”压顶戴德梁行预测:

截至 2028 年,北京新增甲级写字楼188 万㎡其中 126 万㎡将在 2026 年集中入市结论只有一句话:

👉供给集中释放,租金承压,空置率可能阶段性反弹。

很多人还在幻想:

“只要房价稳住就行。”这是典型的因果倒置。

商业地产的根本逻辑只有一句话:

先有租金,再谈估值。

你可以去看看香港:

这两年之所以被说“企稳”,前提是 租金先止跌回升而反观内地:

写字楼租金普遍承压商铺经营困难酒店入住率不稳在这种情况下,你指望商办地产止跌企稳,

本身就是建立在幻想之上的。

七、“返租8%–9%”,到底是谁在兜底?很多商业地产项目,最爱用一句话诱导投资者:

“反租,年化 8%–9%。”听起来比银行存款香多了。

但现实案例已经一再证明——

只要经营方现金流一断,返租立刻变成废纸。

租金延期分期支付甚至直接违约你去打官司:

时间成本高执行难度大最后往往是“赢了官司,拿不到钱”普通人,根本耗不起。

有专家提出:

通过降低首付,引导商办地产与实体经济深度融合。这句话,听着很高级,但落到现实——

实体经济本身就在内卷、过剩。

餐饮、零售、酒店,哪一个不难?

你让商办地产去“绑定”实体经济,

本质上是过剩对过剩的叠加。

我给一个非常明确的结论:

不适合。原因很简单:

趋势未反转租金无支撑杠杆风险被放大风险完全向个人转移政策是在“托底资产端”,

但真正承担风险的,是普通投资者。

十、最后一句大白话首付降到 30%,

并不等于机会来了。

在下行周期,

低首付不是福利,是放大风险的工具。

对大多数普通人来说:

不参与不加杠杆不被“高回报”诱惑把钱放在银行,反而是最理性的选择。

有时候,

不亏钱,本身就是一种胜利。