1月过了一周,又到了每月总结一次的红利统计。

(下文有多个股息率表格)

大A开门红破了近10年新高。

科技成长齐飞,唯独差了点红利类资产。

所以博格在1月的第一周减仓了一些军工和资源基金,加仓了一些红利汉堡。

越是大家不看好某类资产,同时我又看好的时候,反而觉得是比较适合加仓的时候。(但注意节奏)

当然,红利类资产都是求稳的,所以也不要有太高的预期,只是随着市场的逐步上涨,应该是到了要估值切换、逐步落袋为安的阶段。

同时,卖出也是一门学问,尽量不要轻易清仓某个行业板块,因为很容易卖出,还是要有节奏的逐步卖出。

博格的第一时间发车也会在私域里,公开免费发车会滞后一些。

对于几个汉堡的总结可以参考以下两个链接:

博格持仓的汉堡到底赚了多少钱?(2025年10月版)

全球汉堡买入第一笔~

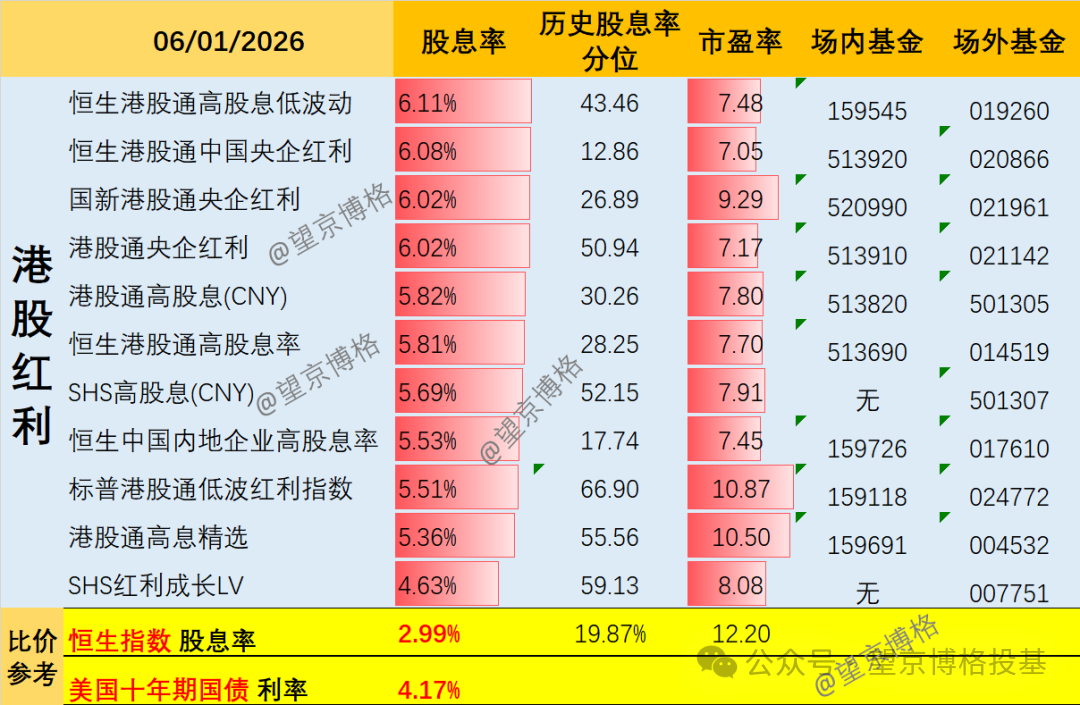

我们看最新的[A股红利]和[港股红利]“股息率“排序。

A股主要红利指数股息率在4.5%左右,最高5.74%;

港股红利指数股息率在5.8%左右,最高6.11%;

即使扣除20%红利税后,目前港股红利还是相对有优势。

另外,息率整体提高了,主要是红利资产股价都回调了一些。

我们今天再回顾几点,大家一直以来关心的有关股息率的问题。

一、指数股息率到底是啥?为什么投资红利要关注这个?

简单说,它就是一个指数里所有成分股整体的分红水平,计算的时候会按每只股票在指数里的重要程度加权统计。它更像个“参考样板”,能直接告诉你这个指数里包含的公司大方不大方、愿不愿意分红,是了解指数特点的一个关键指标。通常来说,指数股息率越高,这个指数的“防守性”就越强——毕竟分红多,就算股价跌了点,分红也能补点收益。

二、基金分红率是怎么来的?这是你真能拿到的钱

基金分红率对应的钱,是你实打实能从分红里拿到手的金额,来源主要有两部分:

·第一部分(大头):主要来自指数成分股的分红,也就是前面说的“指数股息率”对应的那部分收益。

·第二部分是额外补充:基金经理还可能通过把手里的股票借出去、参与新股申购(打新)等操作,赚点额外收益。

但要注意,基金运作是有成本的——不管赚不赚钱,管理费、托管费、指数使用费、买卖股票的交易费这些都得扣,这些成本会吃掉一部分额外收益。所以简单理解就是:基金分红率≈(成分股分红+其他额外收入-运作成本)×基金合同里约定的分红比例

三、红利ETF的分红和股票分红收益一样吗?

模式基本差不多,都要分红除权。

但是,(A股)股票分红要持有一年才免税,基金分红不收红利税,红利ETF也一样,但是基金持仓的股票是有红利税的,不过我们持仓基金是感受不到的。

四、ETF没分红,是基金把钱“吞了”吗?

这个问题也是老生常谈了。当然不是。基金里那些没拿出来分红的额外收益,其实都留在基金净值里了,最终会体现为基金单位净值的上涨。

也就是说,没直接分给你现金,不代表这部分收益没给你。

相当于基金经理拿到股票分红的钱去按照指数权重给你买成股票了,它变成了基金份额。

五、分红时间怎么看?是否“月月分红”更好?

首先,ETF分红时间不是精准固定的。也就是说,ETF能不能分红、能分多少,取决于成分股分红的能力,而ETF能在什么时候分红,一年能分多少次,取决于指数成分股在什么时候分红,基金收到这些红利后,才能决定怎么分、分多少。

如果基金管理人刻意的控制分红比例,以实现“月月分红”/“季度分红”,那是另一回事了(但是跟踪误差会变大)。

比如像A500这样的宽基,股息率本来就不高,月月分红,本质似乎意义不大。对于跟踪股息率较高的红利/红利低波指数的ETF,超额收益有机会超过4%,季度分红也足够了。

不过,从投资者心理角度来说,“月月分红”似乎更受用,这也是很多ETF产品更愿意用“月分红”来吸引人。

不过,选择多长时间分红这件事,见仁见智,大家根据自己对于现金流的诉求程度自己选择。

感兴趣的朋友,可以自己去基金公告里[管理人对报告期内基金利润分配情况的说明]查看,不用每个产品都来提问。自己学习一次,就都懂了。

六、为啥ETF的分红率常常比指数股息率低?

总有朋友问,说看你统计的指数股息率,和我到手的ETF分红怎么不一样?

主要两个原因:

1.成本差异:不管基金赚没赚钱,管理费这些固定支出都得交,所以基金费率越低,对分红的影响越小,越划算。

2.额外收益不稳定:打新、借股票这些额外收入不是稳赚的,有时候赚得多,有时候可能就赚一点,甚至不够覆盖管理费,自然就没法多分红了。

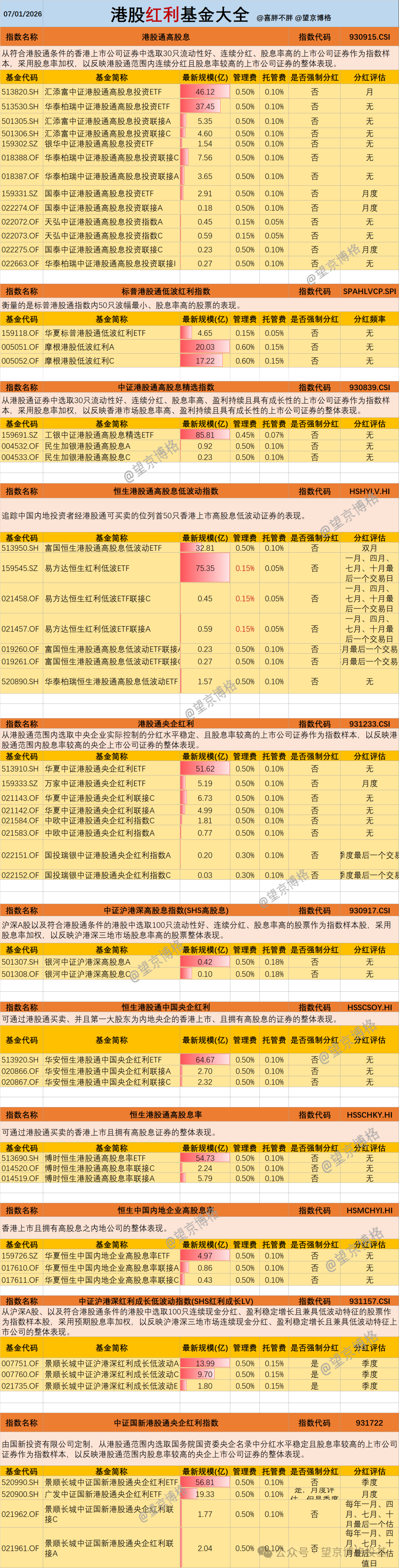

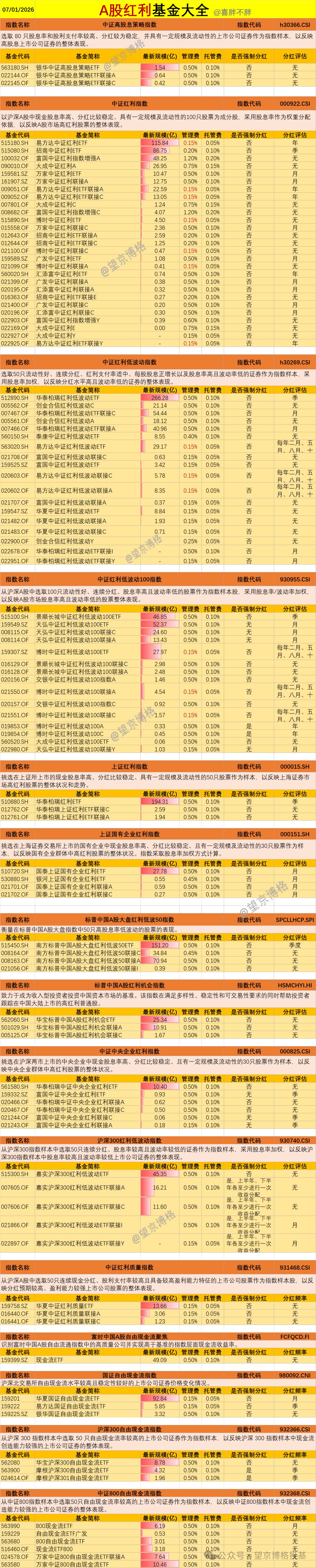

港股&A股红利基金大全(1月版本)

数据如上,大家自己选择。如果不知道怎么买的,也可以参考场外博格买的红利汉堡。

关注我们,我们每月都会更新红利基金数据,往期相关文章参考:(也可以自行在历史文章里搜索关键词“红利”)

统计数据不易,感谢您的点赞转发留言支持